купи и держи

Стратегия "Купи и держи" под угрозой (дополнение)

- 08 ноября 2024, 19:44

- |

Пересчитал с учетом накопленной инфляции и дивидендов, получилась следующее:

• 14 компаний в зеленой зоне, т.е. выплаченные дивиденды компенсировали падение цены акции;

• по совокупности параметров почти все «хорошие» компании (зеленая метка) есть в моём портфеле, я бы не стал брать только ФСК (зачем если есть дочки), Селигдар (все золотодобытчики мутные) и Банк-Спб (ппц дорого).

• в сургуте преф уникальная ситуация, когда дивами выплатили 100% стоимости акций, даже с учетом накопленной инфляции!

Что по итогу понял?

Табличка быстро устаревает и имеет низкую практическую ценность, обновлять не планирую. Есть мысли как сделать лучше и повысить актуальность.

Стратегия «Купи и держи» под угрозой, только если покупать на хаях (вот это инсайт). Возможно табличка кричит, что сейчас один из лучших моментов купить большинство акций, ведь хуже уже не будет. Не будет ведь...

Саму табличку обновил, но с каждым днём актуальность будет падать, пока не придумаю как сделать её универсальной.

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 13 )

Работает ли стратегия "Купи и держи" и действительно ли рынок всегда растёт?

- 11 марта 2024, 10:40

- |

Я инвестирую уже больше 4х лет и с самого начала придерживаюсь стратегии «КУПИ И ДЕРЖИ» (Buy and hold — англ.) на основе дивидендных акций.

В данной статье хочу проанализировать исторические данные по американскому рынку (SnP500), российскому рынку (IMOEX) и своему портфелю и ответить на вопрос: «Эффективна ли стратегия „купи и держи“ в долгосрочной перспективе?»

А так же, проверить, верно ли утверждение, что рынок всегда растёт?

Купи и держи

Я никогда по настоящему не продавал ни одной своей акции! Был момент, когда часть моих акций (депозитарных расписок) СБЕР принудительно перевел к брокеру КитФинанс, из-за наложения санкций. Но, при первой же возможности я избавился от всех расписок у КитФинанса (там было немного, тысяч на 90 рублей) и перевел деньги обратно в СБЕР, купив уже российских бумаг.

В целом, я четко придерживаюсь стратегии «Купи и держи». Ребалансировку в классическом понимании я не провожу, т.е. я не продаю одни акции, чтобы купить другие. Я использую другой подход ребалансировки-смещения фокуса покупок с одних, менее привлекательных бумаг на другие, более привлекательные акции без продаж.

( Читать дальше )

Какая стратегия является лучшей для каждого российского инвестора? 🇷🇺

- 01 марта 2024, 15:00

- |

Да, ребят, долгожданный момент — я наконец-то выпустил своё первое серьёзное исследование в виде статьи ВАК (ссылка на неё в конце поста). И тему я взял именно такую по 2 важным причинам — мотивация со стороны книги Майкла Эдлесона «Усреднение ценности» и желание занять первенство в России, так как ещё никто не делал настолько масштабного анализа различных стратегий инвестирования на наших российских ценных бумагах. И это как раз ответка тем самым людям, которые говорят, что «все эти американские штуки не работают в России, так как рынок вообще другой, монопольный (и куча разных финансовых отмазок)».

Мне удалось составить 20 стратегий инвестирования, которые уже были основаны на 5 базовых — это “Buy & Hold” (купил себе акции на всю котлету и держишь до конца), DCA (регулярные пополнения на одинаковые суммы), VA (регулярная покупка / продажа акций так, чтобы ваш портфель рос каждый период на определённую сумму), CS (регулярная покупка одного и то же количества / лотов нужных активов) и “Buy the Dip” (одинаковые по сумме покупки активов через каждые N% просадки). Остальные же стратегии — это различные варианты 5 базовых, но с разными условиями + их гибриды.

( Читать дальше )

Возражения на пост wistopus

- 05 декабря 2023, 17:53

- |

Далее, пойдя по такой стратегии можно ошибиться с выбором акции и получить падение вместо роста. Поэтому логично, что у человека будет несколько акций, которые так или иначе будут приносить дивиденды и на которые он будет докупать другие акции. Какие то из его покупок будут удачными, какие то менее удачные. В совокупности человек скорее всего получит в среднем результат чуть лучше чем у всех, но явно ни какие то там миллиарды процентов.

( Читать дальше )

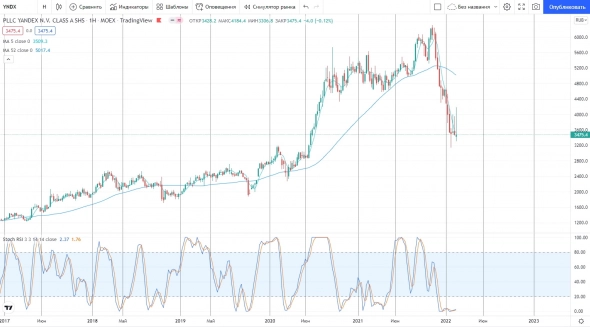

Яндекс | Анализ среднесрочных перспектив

- 20 февраля 2022, 21:50

- |

Яндекс | Анализ среднесрочных перспектив

💰Цена: 3475

📈Целевая цена: 5631

⤴️Потенциал роста от текущего уровня: 62%

Динамика роста бизнеса: ⭐️⭐️⭐️

Интерес к покупке: ⭐️⭐️⭐️⭐️

#YNDX

*Не является индивидуальной инвестиционной рекомендацией

ТМК | Анализ среднесрочных перспектив

- 20 февраля 2022, 21:48

- |

ТМК | Анализ среднесрочных перспектив

💰Цена: 77

📈Целевая цена: 79

⤴️Потенциал роста от текущего уровня: 3%

Динамика роста бизнеса: ⭐️⭐️

Интерес к покупке: ⭐️

#TRMK

*Не является индивидуальной инвестиционной рекомендацией

Qiwi | Анализ среднесрочных перспектив

- 20 февраля 2022, 01:03

- |

Qiwi | Анализ среднесрочных перспектив

💰Цена: 559

📈Целевая цена: 904

⤴️Потенциал роста от текущего уровня: 62%

Динамика роста бизнеса: ⭐️⭐️⭐️

Интерес к покупке: ⭐️⭐️⭐️

#QIWI

*Не является индивидуальной инвестиционной рекомендацией

ВТБ | Анализ среднесрочных перспектив

- 20 февраля 2022, 01:02

- |

ВТБ | Анализ среднесрочных перспектив

💰Цена: 0,0393

📈Целевая цена: 0,0476

⤴️Потенциал роста от текущего уровня: 21%

💵Динамика роста бизнеса: ⭐️

⛔️Интерес к покупке: ⭐️

#VTBR

*Не является индивидуальной инвестиционной рекомендацией

Bank of America | Анализ среднесрочных перспектив

- 20 февраля 2022, 00:58

- |

Bank of America | Анализ среднесрочных перспектив

💰Цена: 46

📉Целевая цена: 42

⤵️Потенциал падения от текущего уровня: -8%

💵Динамика роста бизнеса: 0

Интерес к покупке: 0

#BAC

*Не является индивидуальной инвестиционной рекомендацией

*Шорт-позиции имеют повышенные риски

Анализ компаний с присвоением рейтинга на покупку (19.02.2022)

- 19 февраля 2022, 02:03

- |

Компании с рейтингом на покупку: ⭐️⭐️⭐️

(ARE) Alexandria Real Estate

(BIO) Bio-Rad Laboratories

(PHOR) ФосАгро

(NVTK) НОВАТЭК

(CHMF) Северсталь

(AGRO) Русагро

(CBOM) МКБ

(YNDX) Яндекс

(TSLA) TESLA

(AFKS) АФК Система

(NLMK) НЛМК

(MVID) М.Видео

(GOOG) Google Alphabet

(ISKJ) ИСКЧ

(GMKN) ГМК Норникель

(MSFT) Microsoft

(AQUA) Русская аквакультура

(ABMD) ABIOMED

(VNDA) Vanda Pharmaceuticals

Комплексная оценка компаний:

Апсайд: 2

Рост активов: 3

Рост прибыли: 4

Рост выручки: 3

Коэффициент укрепления: 4

Перепроданность: 3

Компании с рейтингом на покупку: ⭐️⭐️⭐️⭐️

(PIKK) ПИК

(FB) Meta Facebook

(ALGN) Align Technology

(PYPL) PayPal

(ADSK) Autodesk

(POLY) Полиметалл

(NVDA) NVIDIA

(AMD) AMD

(3690) Meituan

(QIWI) QIWI

(PLZL) Полюс золото

(ADBE) Adobe

Комплексная оценка компаний:

Апсайд: 3

Рост активов: 4

Рост прибыли: 4

Рост выручки: 3

Коэффициент укрепления: 4

Перепроданность: 4

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал